- De prille hoop dat de Amerikaanse centrale bank het op korte termijn al rustiger aan gaat doen met renteverhogingen, hield eind deze week geen stand.

- Aandelenmarkten hebben nog steeds te maken met dalende trends en aanhoudende koersdruk.

- Beursexperts Michael Nabarro en Gökhan Erem lichten toe hoe de Amsterdamse AEX-index erbij ligt vanuit technische optiek.

ANALYSE – Het was een week met twee gezichten op de beurs. Bij de start van de week werd een herstelpoging op aandelenmarkten ingezet. De meeste beurzen wisten in een relatief korte tijd een dikke 5 procent bij te schrijven, maar de opleving was ook erg kort beleefd. Hiervoor waarschuwden we al in onze bijdrage van afgelopen week.

De opleving ging gepaard met hoop onder beleggers dat de Amerikaanse centrale bank wellicht de rente minder agressief gaat verhogen. Maar dat sloeg aan het eind van de week om, met als klap op de vuurpijl een sterk banenrapport in de VS op vrijdag.

Dat laatste boorde de hoop de grond in dat de Federal Reserve het rustiger aan gaat doen met renteverhogingen uit angst dat de economie te hard wordt geraakt. De centrale bank zal het banenrapport immers zien als een signaal dat de Amerikaanse economie het redelijk blijft doen, wat juist ruimte geeft om de focus op inflatiebestrijding en hogere rentes te houden.

Bestuurders van de Amerikaanse centrale bank gaven ook geen signalen dat er een omslag van het beleid aan zit te komen. We zitten dus in een fase waarbij de Fed heeft aangekondigd dat de beleidsrente dit jaar nog 1,25 procentpunt omhoog gaat. Vervolgens moet de rente een tijdje op het niveau van 4,5 procent blijven, totdat de inflatie richting de beoogde 2 procent gaat.

Tegelijk speculeert de markt erop dat men momenteel te hard op de rem trapt en de Fed sneller bakzeil moet halen om een hele zware recessie in de VS te voorkomen.

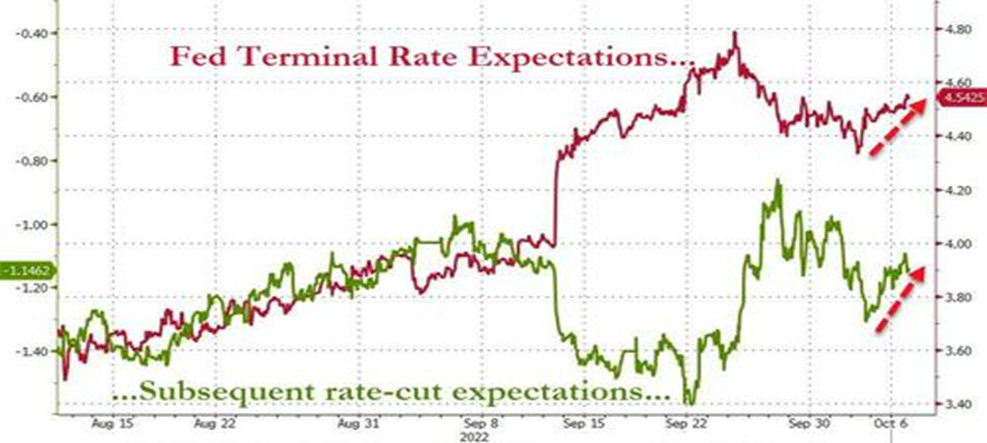

In de onderstaande grafiek vertegenwoordigt de rode lijn de ontwikkeling van het verwachte piekniveau van de beleidsrente van de Fed, terwijl de groene lijn de marktinschatting geeft van de verlaging van de rente die daarop zal volgen.

Wij houden er rekening mee dat de Federal Reserve dit jaar nog wel de geplande renteverhoging van 1,25 procentpunt doorvoert zodat de beleidsrente rond de 4,5 procent uitkomt. Daarna zullen het tempo van de verzwakking in de economie en de daling van de inflatie bepalend zijn voor het verdere rentebeleid.

Renteverhogingen van centrale banken dreigen te botsen met expansief fiscaal beleid

De mondiale economische vooruitzichten worden er intussen niet beter op. Opvallend daarbij is dat terwijl centrale banken bezig zijn de inflatie te beteugelen en rentes te verhogen, overheden nog steeds bakken met geld uitgeven. In Europa voornamelijk om de energiecrisis te bestrijden, terwijl de Amerikaanse president Biden zijn eigen American Rescue Plan heeft.

Centrale banken voeren een verkrappend monetair beleid met een combinatie van renteverhogingen en een beoogde afbouw van de schuldbezittingen op hun balansen. In onze optiek werkt dat een recessie in Europa en de VS in de hand.

De grote onzekerheid daarbij is wat er gebeurt als overheden volgend jaar financieel in de knel komen door een combinatie van hogere crisisuitgaven en lagere belastinginkomsten als gevolg van de verzwakkende economie, in combinatie met hogere rentelasten op de staatsschuld.

Aangezien centrale banken momenteel de aanjagers zijn van een stijging van de rentelasten op staatsschulden, kan dit alles uiteindelijk wel leiden tot druk op centrale banken om de teugels wat te laten vieren bij het verkrappende monetaire beleid.

Echter, op de korte termijn is het waarschijnlijk niet realistisch om te rekenen op een snelle omslag van het monetaire beleid. Dit alles heeft duidelijk zijn weerslag op de aandelenmarkten, zoals we aan het eind van deze week ook weer zagen, met forse minnen op vrijdag voor zowel de Europese als de Amerikaanse beurzen.

Een blik op de AEX

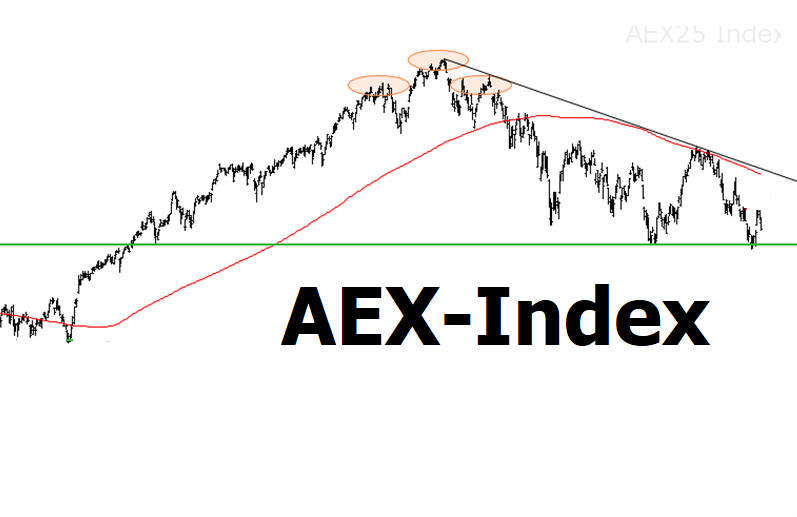

Met de hierboven geschetste ontwikkelingen in het achterhoofd kijken we in deze bijdrage weer naar het technische beeld op de aandelenmarkten. Waar we de afgelopen weken de nadruk hebben gelegd op de internationaal toonaangevende S&P 500-index, nemen we dit keer op verzoek van lezers onze eigen AEX-index onder de loep.

Je ziet hieronder de AEX-grafiek sinds het begin van de coronacrisis. We zien dat er sinds november 2021 een imposante stijgende trend heeft plaatsgevonden, die zelfs boven de 800 punten reikte.

Rond het eind van vorig jaar, toen duidelijk werd dat er een eind kwam aan de lage of zelfs negatieve rentes, ontstond er vervolgens een klassiek kop-schouder toppatroon (oranje ellipsen in de grafiek).

Dit was het startschot voor een neerwaartse trendbreuk en dit jaar is er een dalende trend zichtbaar. De rode lijn vertegenwoordigt het 200-daags voortschrijdend koersgemiddelde en daarbij is de neerwaartse beweging sinds mei ingezet.

In juni en zeer recentelijk eind september werd het steunniveau van de AEX-index op ongeveer 630 punten getest. Dit komt overeen met het piekniveau van vlak voor de coronacrisis.

Vooralsnog houdt deze steun stand. Echter, zolang de dalende trendlijn intact is, blijft de trend negatief en lijkt een neerwaartse doorbraak van het steunniveau waarschijnlijker.

Dit zou nog wel even kunnen duren, waarbij de 670 punten als tussenliggende weerstand fungeert. Mocht echter de 630 punten met overtuiging worden gekraakt, dan is in eerste instantie een verdere daling van 5 procent à 10 procent waarschijnlijk. De bodems van de tweede helft van 2020 rond de 530 punten fungeren dan als steun. Aanvullende analyses onderschrijven deze potentiële koersdoelen en richting volledig.

We zijn dus nog steeds vrij somber gestemd. Voor de korte termijn kijken we uit naar het nieuwe seizoen voor de bedrijfscijfers dat volgende week van start gaat. Gelet op de nog steeds opvallend positieve verwachtingen van analisten houden wij er rekening mee dat ook hier binnenkort de realiteit zal doorsijpelen.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.